股票002393 【专题报告】增量财政对债市影响几何

发布日期:2024-11-27 10:22 点击次数:172

股票002393

股票002393

* **放大收益:**杠杆可以放大投资者的收益,让他们以较小的资本获得更高的回报。

来源:建信期货研究服务

从业资格号:F3051589

目录

正文

9月末以来稳增长政策持续加码发力,特别是在9月24日的货币、房地产、股市政策大礼包落地和9月26日政治局会议的“要加大财政货币政策逆周期调节力度”表述后,市场对于普遍与货币政策配合发力的财政增量政策抱有较强期待,因此虽然国庆节后股市情绪有所回落并推动了国债期货反弹,但潜在的财政加码压力仍然对债市形成一定压制。那么在提振宏观预期之外,宽财政的实质力度到底有多少?会如何影响后期债市走势?本文聚焦于此。

从逻辑上来说,财政政策对债市的影响体现在两方面,首先是增发政府债导致债市短期供给压力大增,并带来流动性扰动,其次从长期来看随着财政的持续支出,实体需求将得到提振,带来基本面的改善和利率的回升。那么本轮财政加码的实际影响几何?

一、财政加码给债市带来的供给压力测算

首先是短期债市面临的供给压力。根据10月12日财政部部长蓝佛安在新闻发布会上的发言,明确将在近期陆续推出“较大规模增加债务额度支持地方化解隐性债务”、“发行特别国债支持国有大行补充核心一级资本”等增量政策措施,且指出“中央财政还有较大的举债空间和赤字提升空间”,均指向四季度增加政府债发行应是大概率事件。虽然具体额度仍待近期的人大常委会审议批准,不过从当前国债和地方债发行进度来看年内剩余待发额度已经不高。随着8、9月政府债的加速发行,至9月末国债净融资规模达到3.4万亿,新增地方债也共计发行了4.22万亿,而3月两会确定的是4.34万亿国债和4.62万亿地方债,可见四季度的剩余净融资规模已经不多、仅为约1.35万亿元,加上本次会议提到的“中央财政从地方政府债务结存限额中安排了4000亿元支持化债”合计1.75万亿元,也明显低于去年同期在调整预算后3.59万亿元的政府债净融资额,假设中央财政再发力本次再增加1万亿特别国债和1万亿元一般国债,则四季度政府债净融资规模将达3.75万亿接近去年同期水平,且考虑到今年发债窗口期仅剩余不到三个月,这个发行规模应该比较合理。

对于短期供给抬升带来的流动性冲击我们认为无需过度担忧,从去年情况看,在发行高峰期央行呵护不断,年末资金面重回宽松,而在今年9月26日发布会上央行行长也表示过会注重货币政策和财政政策协同配合、四季度还有25~50bp的降准空间,因此预计在央行配合下,供给抬升带来短期扰动应该可控,低利率环境有望维持。

二、 增量财政将如何提振经济基本面

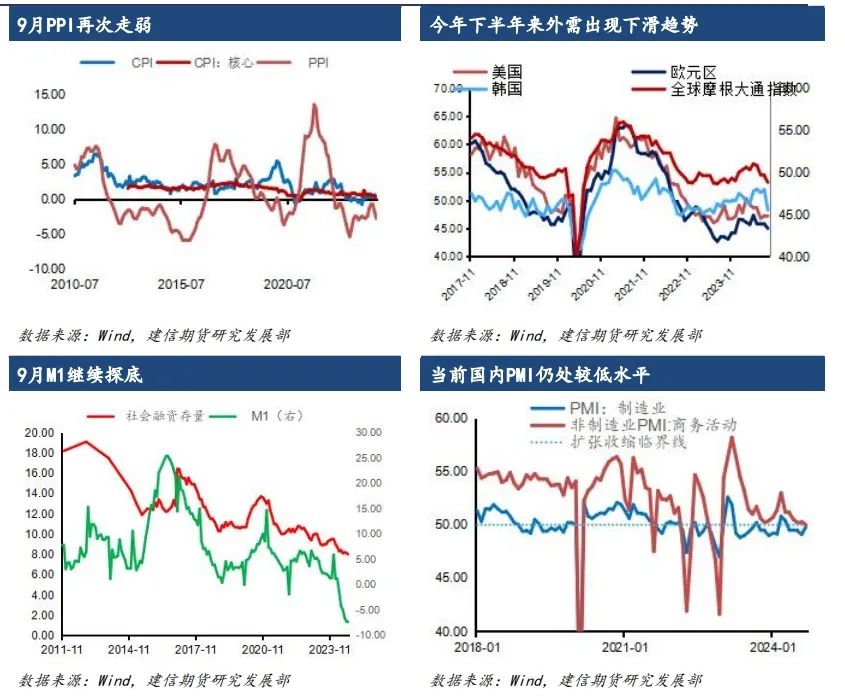

债市长期走势由经济基本面决定,因此债牛会否结束取决于增量财政发力是否能真正带动经济基本面持续好转。10月12日的财政部新闻发布会指出近期将陆续推出的一揽子举措主要包括支持地方化解债务风险、支持国有大行补充资本提高服务实体经济能力、支持推动房地产市场止跌回稳、加大对重点群体的支持保障力度四个方面,可见政策重心主要还是围绕化解当前经济风险,而非撬动需求扩张,即不走传统稳增长周期下通过拉动投资扩张来刺激经济增长的老路,但这也意味着短期可能很难见到经济增速的大幅反弹,或仍然维持温和复苏。而从最新的9月各项经济数据来看,目前PPI再次探底体现实体内需仍然偏弱,出口虽是受高基数拖累意外回落但结合全球PMI延续下跌、海外政治环境恶化来看,外需的不确定性也在上升,另外9月社融存量和M1增速的跌幅较前期略微收窄出现边际改善,但实体信用收缩的趋势还未扭转,这些都显示当前基本面环境还依然维持在较低偏弱水平,若继续维持温和复苏,则基本面还将继续对债市形成支撑。

三、 市场展望

综上所述,宽财政对债市的扰动应该可控,一方面供给压力有限且央行大概率积极呵护对冲,流动性宽松的低利率环境有望延续,另一方面财政重心仍在化解经济风险而非大力刺激,基本面对债市长期走势的支撑并未发生改变。后期需要继续关注政策的实际落地情况和效果。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 股票002393